Durante los últimos meses ha ascendido en las agendas de los inversores y emisiones la transición hacia una economía resiliente y con bajas emisiones de carbono, que también promueve una recuperación inclusiva y el bienestar social. Este es uno de nuestros principales objetivos, además de ayudar a las personas a convertirse en propietarios de vivienda bajo criterios respetuosos con el medio ambiente y de haber lanzado un fondo de titulización para financiar edificios residenciales energéticamente eficientes y proyectos de energía renovable en Portugal y España.

Gran parte de los edificios residenciales en la Península Ibérica se construyeron hace más de 50 años, cuando el concepto de eficiencia energética en la vivienda aún era desconocido. Sin embargo, hoy en día, la demanda de hogares que cumplen o pueden potencialmente cumplir con ciertos criterios ecológicos en su uso de energía crece constantemente. Para ayudar a satisfacer esta demanda y cerrar la brecha entre lo antiguo y lo nuevo, lanzamos nuestra primera titulización verde respaldada por hipotecas residenciales (RMBS) Green Belém No.1 (Green Belém).

La emisión de 385 millones de euros, garantizada sobre propiedades residenciales ocupadas por sus propietarios en Portugal, es uno de los últimos mecanismos a través del cual incorporamos preocupaciones ambientales, sociales y de gobernanza (ESG) en su actividad principal.

La entidad financiera contribuye a la rehabilitación y renovación de propiedades bajo criterios sostenibles, energéticamente eficientes y respetuosos con el medio ambiente, al tiempo que brinda asesoramiento sobre riesgos a los compradores de vivienda y amplía el acceso a la propiedad de la vivienda.

Integración de ESG en los préstamos hipotecarios

En concreto, estamos desarrollando productos hipotecarios que fomenten la compra de viviendas energéticamente eficientes y préstamos que permitan la compra y reforma de viviendas para mejorar su eficiencia energética. También integra las preocupaciones de riesgo ASG en sus políticas de originación, incluidos los riesgos de transición de bajas emisiones de carbono, y los traduce en riesgos financieros. Por ejemplo, cuanto menos carbono neutral es el edificio, menos favorables son las condiciones de las hipotecas.

Phillipe Laporte, subdirector general de UCI, cree que esta integración permite a la empresa adoptar un enfoque a largo plazo con el cliente, donde no solo le asesora sobre los riesgos de comprar una vivienda y tomar una hipoteca, sino también los beneficios económicos de ser propietario. una propiedad energéticamente eficiente. “Reconociendo que muchas casas se construyeron hace mucho tiempo sin pensar en mejorarlas o salvar el planeta, podemos proporcionar a los prestatarios dinero en efectivo o capital para mejorar la eficiencia energética de su casa”, dice.

En UCI también nos estamos asociando con otras partes interesadas en la industria hipotecaria para promover sus objetivos como proveedor sostenible y responsable. “Como prestamista responsable, cumplimos con criterios transparentes al comunicarnos con nuestros clientes utilizando un enfoque innovador para la creación conjunta de productos”, dice Laporte.

“Eso significa que, con tres cuartas partes de nuestro otorgamiento y distribución de hipotecas a través de intermediarios o agentes inmobiliarios, nos alineamos con ellos en el tipo de vivienda que quieren vender y los tipos de hipotecas que estamos dispuestos a otorgar en función de los clientes, las casas y los vecindarios en los que se encuentran «.

Alineamiento la financiación con los Objetivos de Desarrollo Sostenible

Para definir mejor sus ambiciones en materia de sostenibilidad, en UCI miramos hacia los mercados de capital de deuda y desarrolló un marco de bonos verdes que apoya la movilización de capital de deuda con fines sostenibles y ambientalmente beneficiosos.

Dicho marco establece un programa para la emisión de instrumentos financieros verdes, incluidos bonos verdes (como Green Belem), colocaciones privadas verdes y préstamos verdes. Mediante la utilización de los ingresos para financiar o refinanciar, total o parcialmente, la adquisición, el desarrollo y la rehabilitación de edificios residenciales energéticamente eficientes en el sector inmobiliario español y portugués, en UCI pretendemos cumplir el objetivo específico relacionado con los productos sostenibles.

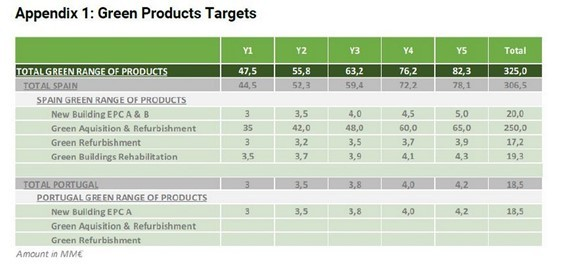

En el marco, la compañía pretende destinar 47,5 millones de euros a su gama de productos ecológicos, de los cuales el 93,7% estará en España y el resto en Portugal en 2020. Entre 2020 y 2025, la entidad financiera tiene como objetivo aumentar un 73,3% la cantidad de ingresos destinados a su gama de productos ecológicos, o inversiones ecológicas. Se prevé un total de 325 millones de euros, centrándose en la adquisición y rehabilitación ecológica (de viviendas), que representa el 76,9% de los fondos comprometidos. Durante el quinquenio, el 94,3% de los ingresos se destinarán a proyectos ubicados en España y el 5,7% en Portugal.

El proveedor de opinión de segunda parte Sustainalytics consideró que las credenciales ambientales del marco se alinean con los cuatro componentes de los Principios de Bonos Verdes 2018 de la Asociación Internacional de Mercados de Capitales (que cubre el uso de los ingresos para actividades sostenibles orientadas a la reducción de carbono4): Uso de los ingresos, proceso de evaluación y selección, Gestión de Ingresos, Reporting y Externo.

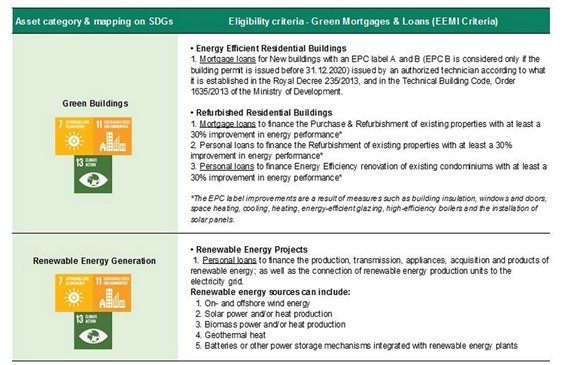

Las inversiones de los ingresos también están alineadas con las Iniciativas de Hipotecas de Eficiencia Energética (EEMI) de la Federación Hipotecaria Europea (EMF) 5 (ver Figura 1) una iniciativa liderada por el mercado firmada por más de 67 prestamistas, 6 que diseña un marco para canalizar la financiación privada hacia inversiones en edificios energéticamente eficientes y renovaciones que ahorren energía para comprometerse con una sociedad sostenible y con bajas emisiones de carbono.

Incentivo a los prestatarios

En virtud de la iniciativa, se incentiva a los prestatarios a mejorar la eficiencia energética de sus propiedades o adquirir propiedades de alta eficiencia energética, a través de condiciones financieras favorables vinculadas a la hipoteca. Estas iniciativas también ayudarán a garantizar que la recuperación de la pandemia Covid-19 sea «verde» y contribuirán a la visión Next Generation EU.

Imagen 1: Edificios considerados elegibles para hipotecas y préstamos ecológicos

Fuente: UCI’s Green Bond Framework

Como uno de los prestamistas de EEMI-EMF que somos, incentivamos a los prestatarios a realizar compras que cumplan estas condiciones para préstamos que se consideran verdes (sin comisiones de origen y una reducción en el diferencial/tasa de interés) y un depósito reducido (menos el 5% del valor de la propiedad) para nuevos edificios.

Para estos préstamos hipotecarios, en UCI hemos desarrollado un tablero para controlar el volumen de proyectos verdes asignados, el ahorro del consumo de energía (kW/hr); el precio promedio de las operaciones, su rentabilidad y desempeño de la cartera (pérdida en caso de incumplimiento; probabilidad de incumplimiento; exposición de incumplimiento).

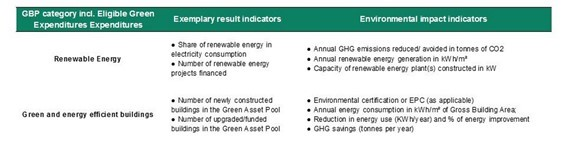

Por un lado, informaremos sobre la asignación de los ingresos netos de los instrumentos financieros verdes emitidos a los inversores, incluido el volumen total en circulación (en EUR) de los instrumentos financieros verdes emitidos bajo el Marco (ver Figura 2), la asignación de los ingresos netos de los instrumentos financieros verdes emitidos a una cartera de Activos Elegibles (o gastos), incluido un desglose de la asignación al Uso de Ingresos específico sobre una base agregada y el valor de los ingresos no asignados (si corresponde).

Por otro lado, contaremos también sobre métricas de impacto relevantes, como la composición de la etiqueta EPC de la cartera, ahorros de energía estimados en kWh y ejemplos o estudios de casos de activos elegibles.

Imagen 2: Informe del impacto de los ingresos de los bonos verdes

Imagen 2: Informe del impacto de los ingresos de los bonos verdes

Fuente: UCI Green Bond Framework

Las titulizaciones como vehículo para la sostenibilidad

Con la designación del marco de los ingresos de la emisión de bonos verdes para el desarrollo de productos hipotecarios, Laporte describe al fondo RMBS Green Belém No. 1 como el «proyecto perfecto» para alinear el financiamiento con hipotecas que cumplan con sus criterios de préstamos responsables y sostenibles.

“Para lograr esta alineación, no se trataba solo de utilizar los ingresos de la titulización para proporcionar hipotecas que cumplieran con los criterios de eficiencia energética para la renovación y la construcción (hipotecas verdes), sino que la emisión también debía calificarse como segura, transparente y simple (STS) según el Reglamento de titulización de la UE», asegura Laporte.

Emitido en abril de 2020, Green Belém fue, por lo tanto, el primer RMBS en calificar como STS y fue emitido por TAGUS, un vehículo de propósito especial propiedad de Deutsche Bank. Los ingresos se están utilizando para proporcionar préstamos hipotecarios (“cuentas por cobrar verdes”) que incentivan a los prestatarios que realizan compras o renovaciones energéticamente eficientes en España y Portugal. Al comentar sobre la novedad del instrumento para el mercado, Laporte explicó que “cuando comenzamos a construir el enfoque hacia fuentes de financiamiento que usaban diferentes instrumentos como RMBS, tenía que estar basado en STS”.

Esto nos permitió diversificar sus fuentes de financiación fuera del mercado español, donde es un emisor de deuda frecuente (habiendo emitido su primera hipoteca verde en 2018), y apuntar a un grupo más amplio de inversores diversificando sus fuentes de ingresos hacia la energía. Para este propósito, canalizamos los ingresos hacia productos que financiarán una amplia gama de viviendas, incluidas aquellas con Certificados de Desempeño Energético EPC9.

Imagen 3: Asignación del producto del bono verde a proyectos de vivienda en España y Portugal

Imagen 3: Asignación del producto del bono verde a proyectos de vivienda en España y Portugal

Fuente: UCI Green Bond Framework

Estructura de la transacción

De acuerdo con el marco de bonos verdes, estamos utilizando los ingresos de la emisión de RMBS, que comprende 331,3 millones de euros de pagarés de clase A con vencimiento, 25,5 millones de euros de pagarés de clase B y 35,2 millones de euros de clase C (todos con vencimiento en marzo de 2063 si la llamada de cinco años no se ejerce) para originar cuentas por cobrar ecológicas o préstamos hipotecarios para propiedades residenciales que satisfagan los criterios específicos del sector de la Iniciativa de Bonos Climáticos10 para edificios con bajas emisiones de carbono dentro de los cinco años posteriores a la fecha de emisión. En UCI ofreceremos cuatro líneas de productos diferentes: préstamos personales verdes para la rehabilitación de condominios; préstamos personales verdes para la rehabilitación de propiedades individuales; préstamos hipotecarios ecológicos para propiedades de nueva construcción (clases de energía A o B); y préstamos hipotecarios ecológicos para propiedades existentes (compra y rehabilitación).

Para respaldar las entradas de deuda del mercado de capitales en estos productos, nos hemos asociado con el Banco Europeo de Inversiones (BEI), mediante la cual el prestamista supranacional está invirtiendo hasta 100 millones de euros en el tramo senior del RMBS11. La alianza de UCI con el BEI para financiar inversiones verdes en la Península Ibérica, específicamente para renovar los edificios inmobiliarios e impulsar la construcción de edificios de energía casi nula12, se originó en 2019 cuando UCI lanzó su sucursal de préstamos hipotecarios verdes. “Nuestra colaboración con el BEI en el marco del proyecto EEMI-EMF nos permitirá seguir impulsando la eficiencia energética y viviendas más sostenibles tanto en España como en Portugal”, afirma Laporte. «Con la participación del BEI, el bono verde nos proporciona el» vehículo perfecto «a través del cual podríamos reinvertir el producto de la emisión en viviendas ecológicas».

Contra todo pronóstico

Pero esta participación no garantizó la navegación sencilla. Ser la primera titulización en ser etiquetada como STS bajo el Reglamento de Titulización requirió habilidad y coordinación en múltiples frentes para presentar el borrador del prospecto a los reguladores (la Comisión del Mercado de Valores de Portugal CMVM en enero de 2020 y el Banco de Portugal / Banco Central Europeo en marzo de 2020). “Teníamos que asegurarnos de que el regulador, las agencias de calificación (Fitch y DBRS) y el estructurador y todos los actores en este acuerdo – Deutsche Bank y su emisor Tagus – estuvieran alineados con nuestro proyecto y el marco STS, para la fecha de inicio prevista de finales de marzo de 2020 «.

Y esa fue la parte fácil. Green Belém llegó al mercado al inicio de la pandemia de la Covid-19 en abril de 2020, solo dos semanas después de su cronograma inicial, ya que los estados de emergencia se declaraban en todo el mundo. “Cuando se visualizó por primera vez Green Belém en 2019, no sabíamos nada sobre Covid-19, ni que el mercado estaría bloqueado”, recuerda Laporte.

La pandemia nos llevó a retrasar el acuerdo un mes, hasta abril. “Necesitábamos estar seguros de que todas las personas involucradas en este acuerdo estuvieran a salvo en casa y pudieran dar luz verde para que se llevara a cabo”, continúa Laporte. «Es por lo que la colocación de este acuerdo tuvo un resultado tremendamente positivo a pesar de los fuertes vientos en contra».

Involucración a los inversores

Frente a estos desafíos, en UCI buscamos nuevas formas de involucrar a los inversores dado que mediados de marzo de 2020 no era un buen momento para ir a los mercados, ya que todos estaban bloqueados. “Todos los inversionistas se habían ido a casa y cuando llamamos no hubo respuesta”, dice Laporte. “Por lo tanto, acordamos con los estructuradores de acuerdos y el BEI que, en lugar de posponerlo hasta después del verano, ya que no sabíamos si las cosas mejorarían o no, hacerlo como una colocación privada con un par de inversores. Conocían muy bien la cartera y acordaron el precio y la participación que tomarían”.

Además, la agencia calificadora Fitch señaló una mejora crediticia, una selección positiva de la cartera, la amortización completamente secuencial de los pagarés y el entorno de bajas tasas de interés como factores atenuantes en su informe sobre la operación.13

Impulso de la eficiencia energética

A pesar de las probabilidades, Laporte dice que Green Belém se benefició de la alineación del marco de bonos verdes con el EEMI-EMF, la cartera de prestamistas y sus objetivos ESG. “A través de esta combinación de elementos, hemos sido pioneros de la iniciativa y estamos orgullosos de que las empresas la utilicen”, aclara Laporte. “Muestra lo que se puede hacer en la industria con coordinación y colaboración, a pesar de los desafíos relacionados con Covid y el hecho de que necesitaba la aceptación política y la alineación con varios actores”.

Con esta combinación, RMBS Green Belém 1 fue galardonado con el premio de Finanzas Sostenibles de la bolsa de valores portuguesa Euronext Lisbon14. Laporte refleja que ganar este premio le brindó al prestamista la visibilidad como pionero de una transacción original que se completó en un entorno global desafiante. “Aunque somos bien conocidos en el mercado de RMBS en España con nuestro Programa RMBS Prado15, Green Belém nos brindó a UCI la oportunidad de demostrar nuestro compromiso con los activos verdes”, señala.

Laporte concluye que la plataforma de Deutsche Bank para servicios al emisor también ayudó al emisor a proporcionar la transparencia y la información necesarias a los inversores. Por lo tanto, permitió a UCI integrar los ESG en sus actividades principales. “Cuando haces un trato, lo pones en marcha y se informa. Hay que establecer los flujos de caja y elaborar informes para que la velocidad y la calidad de los informes a los inversores sean esenciales”, añade. «En este sentido, estamos muy satisfechos con el trabajo que Deutsche Bank ha realizado detrás y la colaboración que tenemos con el banco a través del vehículo de propósito especial Tagus».